2024年一季度,制冷产品价格指数涨跌交替运行。其中,制冷成品类产品价格指数先跌后涨,但总体仍保持上涨态势;制冷配件类产品价格指数基本保持稳定。绿色发展指数在能耗降低的推动下稳步上扬,技术创新指数、质效发展指数、智能化指数则出现不同程度下降现象。

一、制冷产品价格指数总体保持上涨态势

2024年一季度,制冷产品价格指数总体保持上涨态势。1月,制冷产品价格指数小幅上涨至107.16点,环比上涨0.23%;2月微幅下滑至106.64点;3月再度上行,指数环比上涨0.81%,最终收报于107.31点。从同比来看,1-3月制冷产品价格指数同比涨幅分别为3.20%、2.45%和3.86%。

制冷产品价格指数走势图

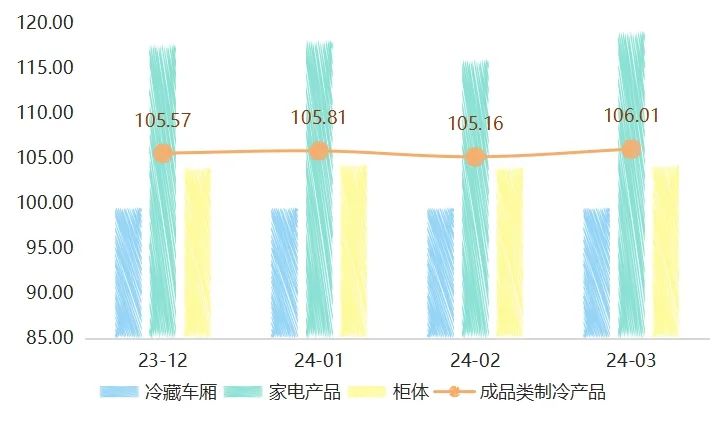

(一)制冷成品类产品价格指数上涨

一季度,制冷成品类产品价格指数与制冷产品价格指数保持一致。1月指数收报于105.81点,环比上涨0.24个百分点;2月指数下跌至105.16点,3月指数回升至106.01点,环比上涨0.85个百分点。

制冷成品类产品及细分品类价格指数走势图

细分品类来看,家电产品价格指数走势与制冷成品类产品价格指数走势保持一致,1月指数收报于118.19点,2月下跌2.17个百分点至116.02点;3月指数回升,最终收报于119.16点。柜体价格指数先跌后涨,1月指数收报104.42点,2月小幅下滑至104.09点;3月指数上涨,最终收报于104.29点,环比上涨0.20个百分点,但仍较1月下跌0.13个百分点。冷藏车厢价格指数稳定在99.54点,无明显变化。

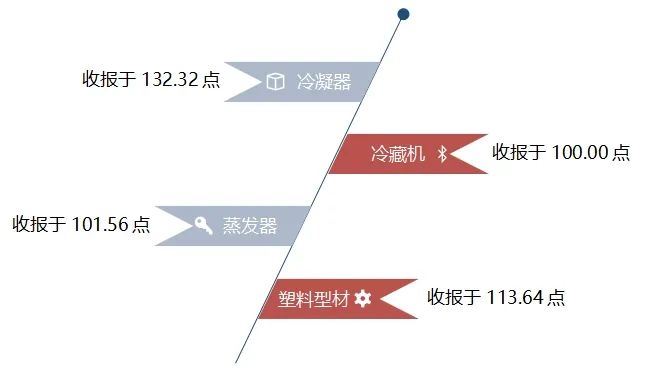

(二)制冷配件类产品价格指数保持稳定

2024年一季度,制冷配件类产品价格指数依旧保持稳定运行态势,3月指数收报于112.21点。冷凝器、冷藏机、蒸发器和塑料型材价格指数分别收报于132.32点、100.00点、101.56点和113.64点。

二、技术创新指数有所下降

2024年一季度,技术创新指数出现下行现象,指数为105.92点,环比下降5.56%,同比下降3.32%。

技术创新指数走势图

技术创新指数分项指数中,本科及以上从业人员占比指数为101.94点,环比下降5.73%,但同比仍增加0.18%。科研经费投入指数降幅较大,指数为108.77点,环比下降15.48%,一季度大部分企业在科技研发方面的资金投入有所减少。自主注册品牌数指数为104.74点,环比下降1.85%。发明专利数指数微幅上升,由上年四季度的100.18点上升至今年一季度的101.17点,提高0.99%,但同比仍下降1.91%。研发平台数指数为101.50点,提高7.14%。研发人员数指数保持稳定,为110.62点。

技术创新指数分项指数统计

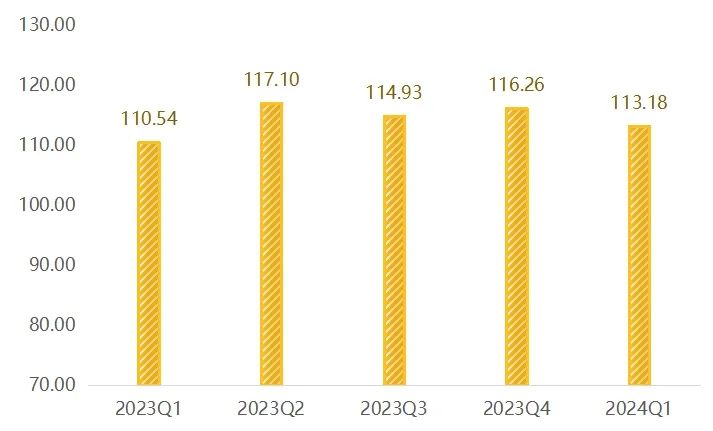

三、质效发展指数小幅下行

2024年一季度,质效发展指数为113.18点,环比下降2.65%,但同比仍上升2.39%。

质效发展指数走势图

质效发展指数分项指数中,劳动生产率指数、存货周转率指数和主营业务利润率指数均出现下降现象。其中,劳动生产率指数和存货周转率指数分别为121.75点和103.44点,环比分别下降4.62%和5.67%,导致质效发展指数走低。主营业务利润率指数下降幅度相对较小,仅为0.28%。工业增加值率指数微幅上升,指数为137.83点,环比增长0.79%,未能改变质效发展指数的下行走势。

质效发展指数分项指数走势图

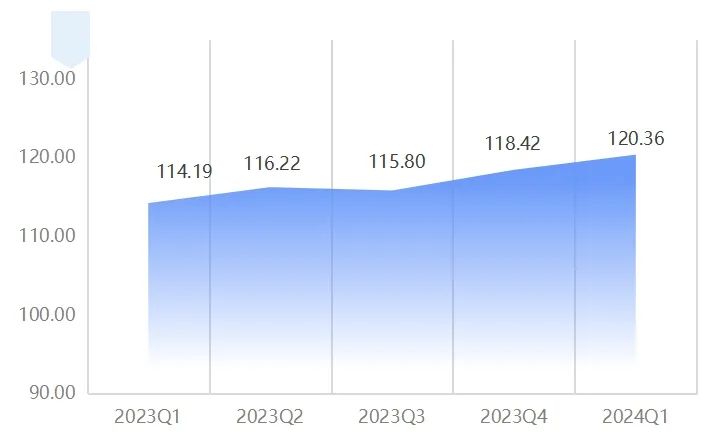

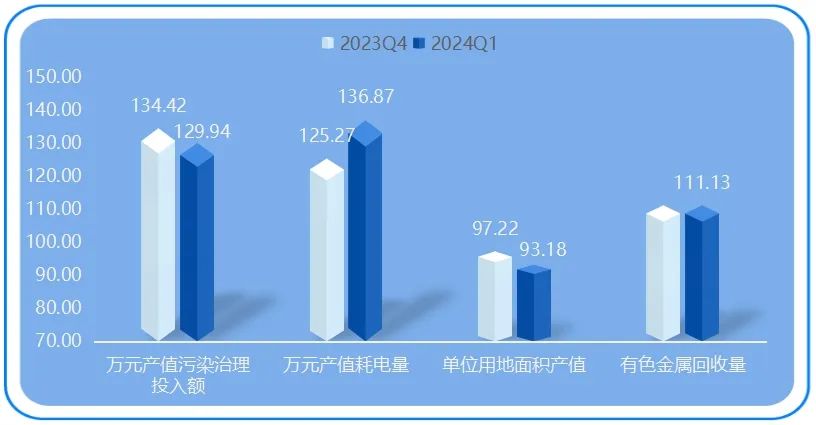

四、绿色发展指数稳步上扬

2024年一季度,绿色发展指数为120.36点,环比上升1.63%,同比上升5.40%。总体来看,绿色发展指数依然保持稳步上扬的运行态势。

绿色发展指数走势图

绿色发展指数分项指数中,万元产值耗电量指数延续前期走势,继续上行,由上年四季度的125.27点提高到今年一季度的136.87点,环比上升9.26%,是推动绿色发展指数继续上行的主要动力。万元产值污染治理投入额指数和单位用地面积产值指数双双下行,指数分别为129.94点和93.18点,环比分别下降3.33%和4.16%,拉低绿色发展指数上行幅度。有色金属回收量指数保持111.13点,无明显变化。

绿色发展指数分项指数走势图

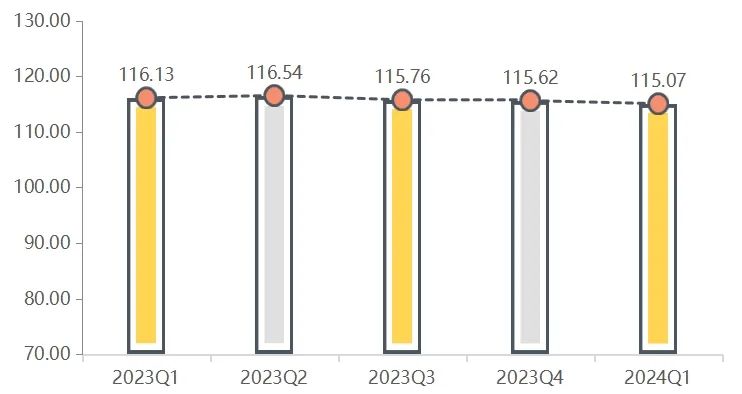

五、智能化指数微降

2024年一季度,智能化指数延续前期走势,微幅下降至115.07点,环比下降0.48%。

智能化指数走势图

智能化指数分项指数中,智能化产品产值占比指数一季度达到143.41点,环比增长1.06%,依然保持在较高水平。可见,目前智能化产品的生产与研发依旧处于重要地位。自动化生产线条数指数为105.22点,环比下降4.55%。物流仓贮管理系统、信息管理系统以及机器人及数控机床数指数继续保持稳定,分别为106.64点、111.56点和91.37点。

六、制冷行业分析与展望

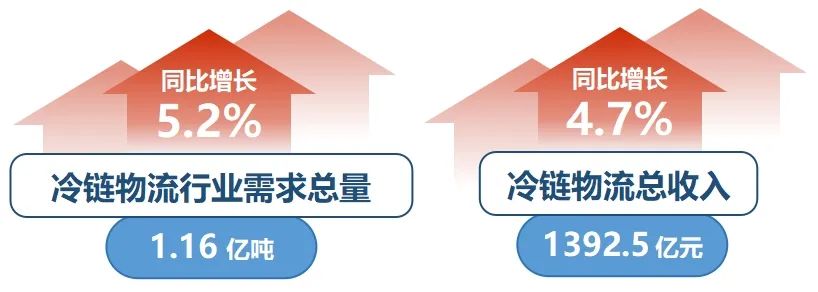

(一)冷链物流需求回升,新能源车市场火爆

4月28日,中国物流与采购联合会公布一季度冷链物流运行数据。数据显示,在宏观经济回升向好等因素带动下,一季度我国冷链物流发展总体呈现需求反弹、企稳回升的态势。冷链物流行业需求总量为1.16亿吨,同比增长5.2%,其中高品质果蔬等冷链需求量有较明显增长;冷链物流总收入为1392.5亿元,同比增长4.7%,其中云南、广西等部分地区冷链运价上涨发挥了一定的促进作用。

中国物流与采购联合会副会长崔忠付称:“受宏观经济的总体回升以及消费恢复性增长的影响,一季度冷链的市场规模也呈现这种恢复式增长的态势。”

而从冷链物流的关键一环——冷藏车来看,2024年一季度,冷藏车销量为10160辆,同比减少1438辆。

细分品类中,新能源冷藏车销量实现大幅增长,同比增幅达到381.3%。其中,纯电动冷藏车销量为1002辆,约占新能源冷藏车销量的65%,同比增长334.8%。中国物流与采购联合会副会长崔忠付表示:成本的压力,是推动新能源车市场火爆最主要,也是最直接的原因。目前很多企业认为采取新能源车,才能够解决成本过高的问题。而从今后的趋势来看,新能源车,尤其是纯电车市场,将进一步快速增长。

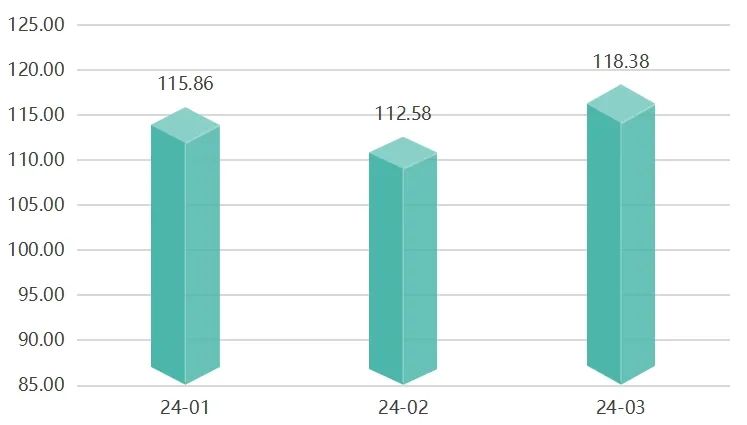

(二)原材料成本上涨推动空调生产商提前排产备货

2024年一季度,空调产品价格指数先跌后涨,3月涨至本季度最高点118.38点,环比上涨5.16%。随着夏季来临,空调产品逐渐进入其销售旺季。

空调产品价格指数走势图

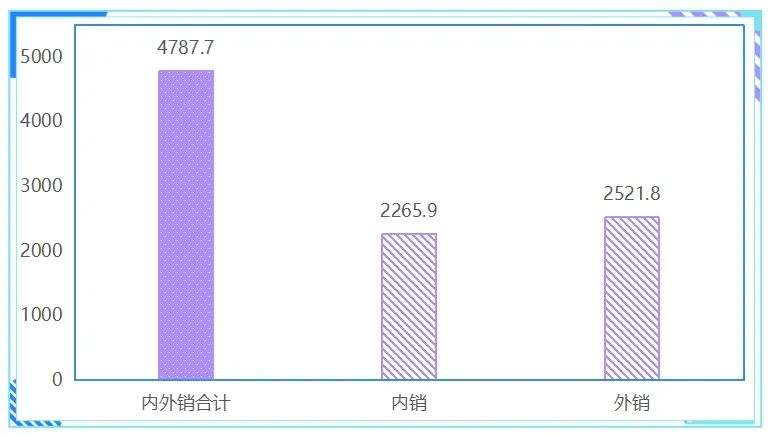

从2024年一季度空调企业出货量来看,内外销合计出货4787.7万台,同比增加20.8%。其中内销2265.9万台,约占47.33%,同比增加14.5%;外销2521.8万台,约占52.67%,同比增加27.1%。

2024年一季度家用空调出货量(单位:万台)

(数据来源:AVC奥维运网)

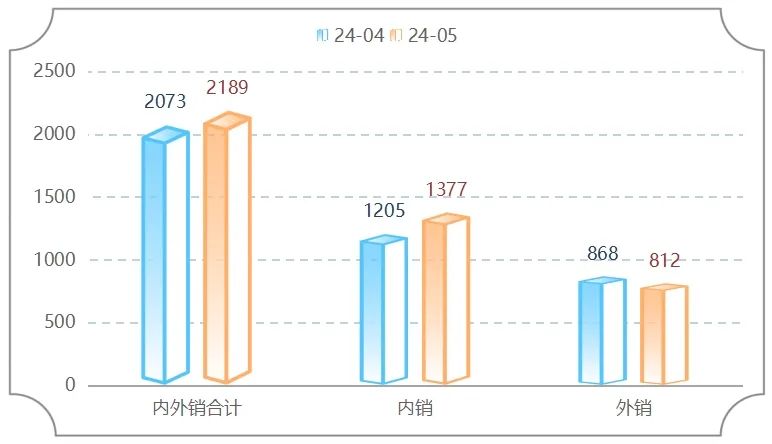

空调消费尚在回暖,渠道备货却已提前进入旺季。5月国内家用空调企业总排产2189万台,其中内销排产1377万台,环比增长14.27%,同比增长22.6%;外销排产812万台,环比下降6.45%,同比增长26.3%。

2024年4-5月家用空调排产量(单位:万台)

(数据来源:AVC奥维运网)

需求端:国内市场消费尚未彻底激活,海外市场风景独好

新年以来,一系列促进经济增长的措施被提出,包括家电回收、以旧换新、消费补贴和放松限购等政策,但房地产市场整体依然低迷,空调终端零售市场消费并未完全被激活。数据显示,继1月开门红后,2月家用空调市场表现欠佳,1-2月零售量累计下滑1.1%,这也加剧了空调厂商对2024年将是空调行业“小年”的担忧(空调行业素有“大小年”的周期性规律说法)。不过,步入3月以来,空调零售市场似乎有了回暖迹象,尤以线上市场表现为佳,实现连续4周零售量同比高增长。这或许为空调厂商们期待空调旺季如期到来注入一针强心剂,倾向于选择在旺季到来前增加备货。

与国内市场的朦胧相比,出口市场则显得风光美好。根据出口数据来看,家用空调出口量在继2023年7月短暂下滑后已连续7个月实现同比高增长。特别是以巴西为代表的南美洲新兴经济体订单需求延续增长,2月南美洲出口量同比高增78.4%;北美洲也在墨西哥市场带动下需求恢复,2月出口量同比增长21.1%。整体来看,出口市场在海外补库需求下预期乐观。反映到国内生产端,自然也增加了空调厂商排产的信心。

供应端:铜价上涨或将导致空调涨价,渠道商提前锁定低价囤货

受国内政策预期与美联储降息预期的双重影响,加之矿山供应扰动与国内冶炼厂减产迹象,推动铜价上涨,且涨势不止、涨幅惊人。沪铜突破7万元大关后,持续创下2022年5月以来的新纪录,伦敦铜也刷新过去11个月的新高。4月22日,沪铜主力合约2405一度冲上至80790元/吨,收盘前回落至80000元/吨附近。无独有偶,清明节以来,在多重因素影响之下,全球铝价也强势拉升,沪铝主力合约2405在4月8日一举突破2万元/吨关口后,一路延续上涨趋势。与此同时,今年一季度制冷剂R22、R32、R125以及R134a市场均价均呈现不同幅度的上涨趋势。从空调产品的成本价值链来看,铜、铝及制冷剂合计占原材料总成本的25%左右,尤其铜占比在20%以上。尽管原材料成本变化传递到生产端的时间会有所滞后,但对企业生产造成压力已成定势。在此背景下,原材料成本上涨的压力促进了渠道提前提货锁价,进而推动了排产高涨。

业内人士预测,2024年下半年和2025年,铜的供应缺口或超过40万吨,铜价或将持续呈现上涨走势,这对于空调厂商而言,经营成本势必会直接增加。至于消费端预期中的旺季市场能否到来,还要看天气如何。不过国内家电以旧换新政策出台刺激消费,海外市场需求订单持续增长,整体依然呈现出向好态势。

(三)冰箱市场强劲增长,冷柜市场回归稳定

奥维云网(AVC)数据显示,2024年第一季度冰箱市场全渠道零售额294亿元,同比增长9.2%,零售量824万台,同比增长5.2%;家用冷柜市场零售额39亿元,同比下滑2.7%,零售量321万台,同比增长0.2%。

从结果表现来看,冰冷表现呈现冰火两重天:冰箱市场在场景驱动下表现出较为强劲的增长态势,产业结构持续升级;冷柜市场在经历一年的盘整后,因应急需求产生的规模回落基本完成,回归常规发展节奏。回顾一季度家用制冷产业,表现出以下特征。

一是渠道表现分化愈演愈烈。线上渠道对第一季度市场的增长产生了较强的拉动作用。数据显示,2024年一季度冰箱传统电商零售额148亿元,同比增长18.8%;零售量614亿元,同比增长8.9%,电商市场在产品结构更迭、主推高价值产品中结构不断升级。新兴渠道抖音平台延续了2023年以来的高增长,第一季度冰箱抖音电商零售额12亿元,同比增长148%;冷柜零售额0.6亿元,同比增长265%。在低价策略与高端推进并行状态下,抖音电商成为高增长的潜力赛道。反观线下渠道,在2月春节以来表现相对低迷,线下冰箱市场零售量同比下滑4.3%;冷柜线下零售量同比下滑9.1%,需求承压是线下渠道负增长的核心原因。

二是场景驱动依然是产业发展有力支撑,但空间效率带来的价值红利在减弱。数据显示,2024一季度线上嵌入式冰箱零售额份额为21.9%,零售量份额为9.4%;线下嵌入式冰箱零售额份额为47.5%,零售量份额为32.0%,嵌入式产品仍在持续渗透。但从价格表现来看,全渠道嵌入式产品整体均价下行,线上嵌入式产品整体均价同比下滑10.3%,线下均价同比下滑9%。

后市来看,冰箱市场在2024年二季度的增长压力较大。相比于一季度,二季度冰箱市场逐渐进入旺季,但需求动力仍然不足,整体仍然以结构提升为主。在以旧换新的政策刺激下,消费者将以更优惠的价格买到更高质量的产品,进而拉动结构提振。展望二季度家用制冷产业,或将表现出以下特征。

一是耗产品的加速渗透。2024年一季度,线上一级能效冰箱零售量占比从同期43.7%增长至57.9%,线下从71.9%增长至78.3%。预计在以旧换新政策拉动下,第二季度线上线下市场一级能效冰箱零售量渗透率会分别超过65%和85%。

二是大容积需求仍在,但以旧换新刺激下容积回调趋势延续。2024年一季度,线上市场400L以上冰箱零售量占比51.0%,同比增长7.6%;线下400L以上冰箱零售占比74.4%,同比增长5.1%。消费者以旧换新将考虑到空间存放、容积率等影响因素,预计未来核心竞争仍在450-550L,600L+大容积占比或将回调。

三是促销节点嵌入式冰箱的加速扩张。嵌入式冰箱依然是市场竞争的关注点,预计在第二季度结束,嵌入式冰箱线下零售额占比接近55%,线上零售额占比接近35%。嵌入式冰箱的门体竞争也更为聚焦,除十字4门在450-550L的竞争加剧以外,2023年下半年以来头部品牌纷纷上新法式四门平嵌冰箱,供给端投入加大,预计到618期间,双线十字4门产品零售额份额达45%左右,在法式四门平嵌的带动下线上、线下法式多门产品零售额占比分别突破20%和30%。

四是性价比依然是消费趋势。从需求角度看,绝对意义上的高价高端产品并不能满足现阶段消费主力年轻一代的实际需求,而定价6000-8000元但产品功能高配的冰箱更能获得用户的喜爱。

(四)供需、成本支撑,制冷剂价格或维持高位

5月份为空调厂商的备货旺季,国内家用空调企业总排产2189万台,同比增长23.9%。这对今年一直涨价的制冷剂又是一重利好。据卓创资讯数据显示,一季度制冷剂R32华东市场均价在22583元/吨,环比上涨5791元/吨,涨幅34%,同比上涨61%。2024年制冷剂价格为何高位起舞?

分析来看,今年是第三代制冷剂实行配额制的第一年,制冷剂产品的生产和使用受到了较为严格的控制,产量大幅下调,是制冷剂价格回升的基础。

在环境公约的推动下,制冷剂已经进行了四次迭代。第一代制冷剂已在全球范围内被淘汰,第二代制冷剂危害程度较低,我国实行配额制控制其产量,当前主要品类R22、R123、R141b仍有比较广泛的应用,不过依据《〈蒙特利尔议定书〉基加利修正案》约定,到2025年需要削减67.5%的使用量,并最终实现淘汰。三代制冷剂(HFCs)主要品类有R32、R125、R134a、R410a、R143a、R152a。四代制冷剂包括品类有12343F、1234ZE、2333ZD 等。这两代制冷剂对环境危害相对较小,其中四代制冷剂性能和环保性更为优越,但是尚未得到广泛应用。当下最主流的产品仍是三代制冷剂。

但由于三代制冷剂会造成全球气候变暖,其生产和使用也要进行控制,实行配额制。生态环境部于2023年11月6日,发布了《关于印发<2024 年度氢氟碳化物配额总量设定与分配方案>的通知》,并在2024年1月11日发布《关于2024年度消耗臭氧层物质和氢氟碳化物生产、使用和进口配额核发情况的公示》,配额制正式落地。根据要求2024年第三代制冷剂生产配额为74.56万吨,其中内用生产配额34万吨,各品种配额方面,第三代制冷剂主要品种R32为24.0万吨、R125为16.6万吨、R134a为21.6万吨。执行三代制冷剂配额后,第三代制冷剂主流品种供给收缩幅度超过40%。

此前,由于国家规定三代制冷剂将以各生产厂家2020-2022年的销量为基准,各制冷剂企业开启了配额争夺战,制冷剂价格同步走跌。直到2023年,行业配额基本落定后,制冷剂价格才回归理性。

今年以来,上游原材料提价和短期需求增长也进一步推高了制冷剂的价格。制冷剂上游原料主要为萤石和氢氟酸。受落后矿山淘汰、新增矿山调查困难以及多地开展专项整治的影响,萤石企业开工难、产量下降,供需偏紧,近期97%萤石湿粉报价3510元/吨,已较2月低点上涨了7.18%。氢氟酸价格也持续上涨,据生意社数据,4月26日,氢氟酸基准价为11620.00元/吨,与本月初相比上涨了13.00%。

从需求端来看,制冷剂下游主要需求有空调、冰箱以及汽车,三者近期产量都有明显增加。据中汽协数据,2024年1-3 月,乘用车累计完成产销560.9万辆和568.7万辆,同比分别增长6.6%和10.7%。国家统计局数据显示,2024年1-3月全国冰箱累计产量2362.1万台,同比增长12.8%;累计出口1779万台,同比增长34.4%。AVC奥维运网数据显示,2024年一季度空调合计出货4787.7万台,同比增加20.8%。其中内销2265.9万台,同比增加14.5%;外销2521.8万台,同比增加27.1%。

夏季高温天气即将到来,受到家电“以旧换新”利好政策以及全球高温气候多发的影响,制冷剂产业热度持续高位,厂商也在积极备货中。制冷剂下游需求再度走高,对价格形成了进一步的支撑。

后市来看,当前处于空调厂商的生产旺季,厂家排产预期增加,下游需求持续上升,市场采购情绪高涨,预计短期内制冷剂市场价格坚挺运行。在供需情况和成本的支撑下,制冷剂价格或依旧维持偏高走势。

浙公网安备 33010802007307号

浙公网安备 33010802007307号